楊德龍 | 立方大家談專欄作者

1月26日周三,滬深兩市在大跌之后出現(xiàn)了一定的反彈。周二受到外圍市場普跌的影響,A股市場出現(xiàn)較大幅度下跌,三大股指跌幅均超過2.5%,A股市場今年開年以來走勢疲弱,與我國經(jīng)濟(jì)增長指標(biāo)較強(qiáng)形成了比較大的反差。

就股市的表現(xiàn)弱于經(jīng)濟(jì)的表現(xiàn),今年四大證券報(bào)紛紛發(fā)文力挺A股中長期走勢,這也釋放出一個(gè)積極的信號,對于當(dāng)前A股市場比較疲弱的局面,相關(guān)官媒也給予一定的分析:A股市場從政策面、資金面來看都有一定的支撐,市場的下跌更多的還是反映了恐慌性的情緒。

美股在周一一度出現(xiàn)盤中大跌千點(diǎn),但是下半場逐步收回了跌幅,最后以紅盤報(bào)收,美股的走勢相對來說還是比較強(qiáng)勁的。當(dāng)然今年1月份,美股整體的表現(xiàn)從歷史上來看是比較差的一個(gè)月份,這主要是由于美聯(lián)儲貨幣政策轉(zhuǎn)向,加上之前美股漲幅已經(jīng)比較大了,連續(xù)漲了十幾年的牛市,所以估值處于歷史的高位。由于美股在大幅上漲的時(shí)候,A股市場并沒有跟上,美股在歷史高位,A股卻在底部盤整。所以今年即使美股因見頂風(fēng)險(xiǎn)加大而出現(xiàn)回落,A股的走勢也是震蕩的可能性比較大,跟著美股出現(xiàn)大幅下跌的持續(xù)性并不強(qiáng),所以大家不必過于擔(dān)心。

《證券日報(bào)》頭版發(fā)表文章《挺起A股的脊梁》,也給了我們一定的信心。A股市場現(xiàn)在是落后于經(jīng)濟(jì)面的表現(xiàn),很大程度上是一個(gè)缺少信心的表現(xiàn)。現(xiàn)在春節(jié)前僅剩幾個(gè)交易日,很多投資者可能已經(jīng)準(zhǔn)備過節(jié),所以市場的成交量最近持續(xù)的縮量。而節(jié)后市場的走勢不必過于悲觀,因?yàn)榇汗?jié)前市場已經(jīng)是出現(xiàn)了較大幅度調(diào)整,特別是一些優(yōu)質(zhì)龍頭股已經(jīng)逐步跌出了價(jià)值,所以節(jié)后市場有一定的反彈的基礎(chǔ)。

但是做投資,我們更多的是要關(guān)注中長期市場的變化,不用過多的去關(guān)注短期的波動。如果我們看短期市場波動,經(jīng)常會無所適從,可能很容易被短期的波動所影響,甚至在底部賣出優(yōu)質(zhì)的籌碼。事實(shí)上我們做投資要抓住安全邊際和逆向投資這兩個(gè)要素,通過底部配置好的資產(chǎn),然后耐心的等待,這是一個(gè)比較好的策略。

當(dāng)市場風(fēng)格不利于價(jià)值投資標(biāo)的的時(shí)候,可能能否堅(jiān)持會成為關(guān)鍵的一個(gè)問題。從歷史走勢來看,每次優(yōu)質(zhì)龍頭股被錯(cuò)殺,都是配置優(yōu)質(zhì)龍頭股或者是優(yōu)質(zhì)龍頭基金的一個(gè)良好時(shí)機(jī)。事實(shí)上做投資,我們要以低于內(nèi)在價(jià)值的價(jià)格購買好的資產(chǎn)提供安全邊際。但是在很多情況之下,價(jià)值投資也是令人焦慮不安的。因?yàn)樽罹呶Φ耐顿Y機(jī)會通常是在市場極度悲觀的時(shí)候,是在很多投資者對投資望而卻步的時(shí)候,很多投資者都會放棄“抄底”的策略,而去追逐市場的熱點(diǎn),這可能會是造成了很多投資者追漲殺跌、頻繁交易的一個(gè)重要原因。

我們通過堅(jiān)持不懈地執(zhí)行價(jià)值投資策略,減少對于市場短期股價(jià)波動的關(guān)注,才能真正的抓住市場長期的機(jī)會。真正的長期投資策略極大地拓展了投資范圍和機(jī)會,使長期投資者能夠從短期投資者的非理性投資行為中獲利。很多成功的投資都源于逆向思維,逆向投資并不意味著讓投資者一味逢低買入,而是對基本面要做認(rèn)真的分析,做足功課,這樣才敢于在好公司被錯(cuò)殺的時(shí)候去配置,而當(dāng)被市場質(zhì)疑時(shí)又可以保持信心,不為所動。事實(shí)上從短線來看,逆向投資會看上去很傻,但是克服從眾心理本身并不能保證投資的成功,一味追求獨(dú)特的投資策略,很有可能陷于不必要的、沒有回報(bào)的風(fēng)險(xiǎn)之中。這些觀點(diǎn)其實(shí)都是體現(xiàn)出一個(gè)中心的思想—股價(jià)短期的波動受到各種不確定性因素的影響,但是我們要抓住投資的本質(zhì),即做好公司的股東。

當(dāng)然堅(jiān)持價(jià)值投資,需要克服人性的貪婪與恐懼。股市每次大跌都為投資者提供了低位買入好公司的機(jī)會,而每次大漲又帶來高位賣出的機(jī)會。對于投資者來說,擇時(shí)交易是非常難做到的,而著名的投資大師—斯文森是如何解決的?這里給大家介紹一個(gè)策略—“再平衡”策略,在資產(chǎn)配置的基礎(chǔ)上選擇被動的“再平衡”,比如股票資產(chǎn)比例每提高五個(gè)點(diǎn)或者十個(gè)點(diǎn),減持股票,增持其他資產(chǎn),恢復(fù)到最初的資產(chǎn)配置比例,反之亦然。通過“再平衡”策略,投資者可以維持組合穩(wěn)定的風(fēng)險(xiǎn)水平,并且利用股票價(jià)格劇烈的波動帶來的投資機(jī)會獲得收益,股市的劇烈波動為投資者提供了大量機(jī)會可以進(jìn)行“再平衡”操作。“再平衡”策略的根本目的是控制風(fēng)險(xiǎn)而非增加收益,它能修正各類資產(chǎn)類別,因?yàn)槭找娌町惍a(chǎn)生的配置比例偏差,使得投資組合與長期投資策略的目標(biāo)保持一致。嚴(yán)謹(jǐn)?shù)摹霸倨胶狻辈僮饕笸顿Y者要有堅(jiān)強(qiáng)的忍耐力,因?yàn)樵诘兔缘男蝿葜校霸倨胶狻辈呗詫ν顿Y者而言是一種艱難的決定,投資者要不斷的把資金投資到價(jià)格走勢相對疲軟的資產(chǎn)類別。在牛市中之中,“再平衡”策略似乎又是一個(gè)失敗的策略,因?yàn)樗笸顿Y不斷的賣出價(jià)格走勢相對較好的資產(chǎn)。所以采取“再平衡”策略,其實(shí)對于投資者的貪婪與恐懼的心理都是一個(gè)挑戰(zhàn)。

在A股市場,我們一方面通過研究宏觀、研究策略來判斷市場大的方向。比如說之前我介紹大家可以通過觀察新基金的發(fā)行量來看短期市場是處于過熱還是過冷,從而做出正確的加減倉操作。前海開源基金在過去八年能夠成功的實(shí)現(xiàn)兩次“逃頂”、三次“抄底”,實(shí)際上就是我們對于宏觀經(jīng)濟(jì)和政策都有深刻的理解。

如果不會對市場大勢進(jìn)行判斷,通過“再平衡”策略也是一個(gè)辦法。比如說我在做基金管理的時(shí)候,在底部我會配置一籃子符合經(jīng)濟(jì)轉(zhuǎn)型方向的優(yōu)質(zhì)龍頭股。當(dāng)市場出現(xiàn)較大幅度上漲的時(shí)候,有些龍頭股會率先啟動,啟動之后如果漲幅過大,可以適當(dāng)減倉來降低持倉成本,把資金配置到那些尚未啟動的優(yōu)質(zhì)龍頭股上,從而做到“再平衡”。做“再平衡”策略它可能短期之內(nèi)并不一定能夠帶來超額收益,但是它使得組合的風(fēng)險(xiǎn)可以控制在一定的水平,從而防止在市場出現(xiàn)劇烈波動的時(shí)候,投資者亂了陣腳。當(dāng)然沒有一種策略是放之四海而皆準(zhǔn)的,在不同的市場階段,可能不同的策略有不同的優(yōu)劣勢。作價(jià)值投資的本質(zhì)就是選擇好行業(yè)、好公司和好價(jià)格,我們在當(dāng)前市場低迷的時(shí)候保持一份信心和耐心,給好資產(chǎn)一個(gè)價(jià)值回歸的時(shí)間,逢低進(jìn)行布局,這無疑是當(dāng)前比較明智的一種選擇。

責(zé)編:陶紀(jì)燕 | 審核:李震 | 總監(jiān):萬軍偉

-

楊德龍:逢低配置優(yōu)質(zhì)龍頭股 布局春節(jié)后行情

頭條 22-01-26

-

哈啰出行在換電業(yè)務(wù)上持續(xù)加碼,已申請能源電力等商標(biāo)

頭條 22-01-26

-

中國人壽集團(tuán)2021年合并營業(yè)收入超1萬億元

頭條 22-01-26

-

中國電信成立智能網(wǎng)絡(luò)公司,注冊資本9億元

頭條 22-01-26

-

陜西省再擔(dān)保公司獲國擔(dān)基金1.3億元股權(quán)投資

頭條 22-01-26

-

鄭州2021年GDP公布:增長4.7%

頭條 22-01-26

-

注冊資本1億元!申能集團(tuán)、上海電氣成立申電綠電科技公司

頭條 22-01-26

-

注冊資本8億元!上汽集團(tuán)投資成立智慧交通科技公司

頭條 22-01-26

-

河南高校將擴(kuò)增!六成高中畢業(yè)生可上大學(xué)

頭條 22-01-26

-

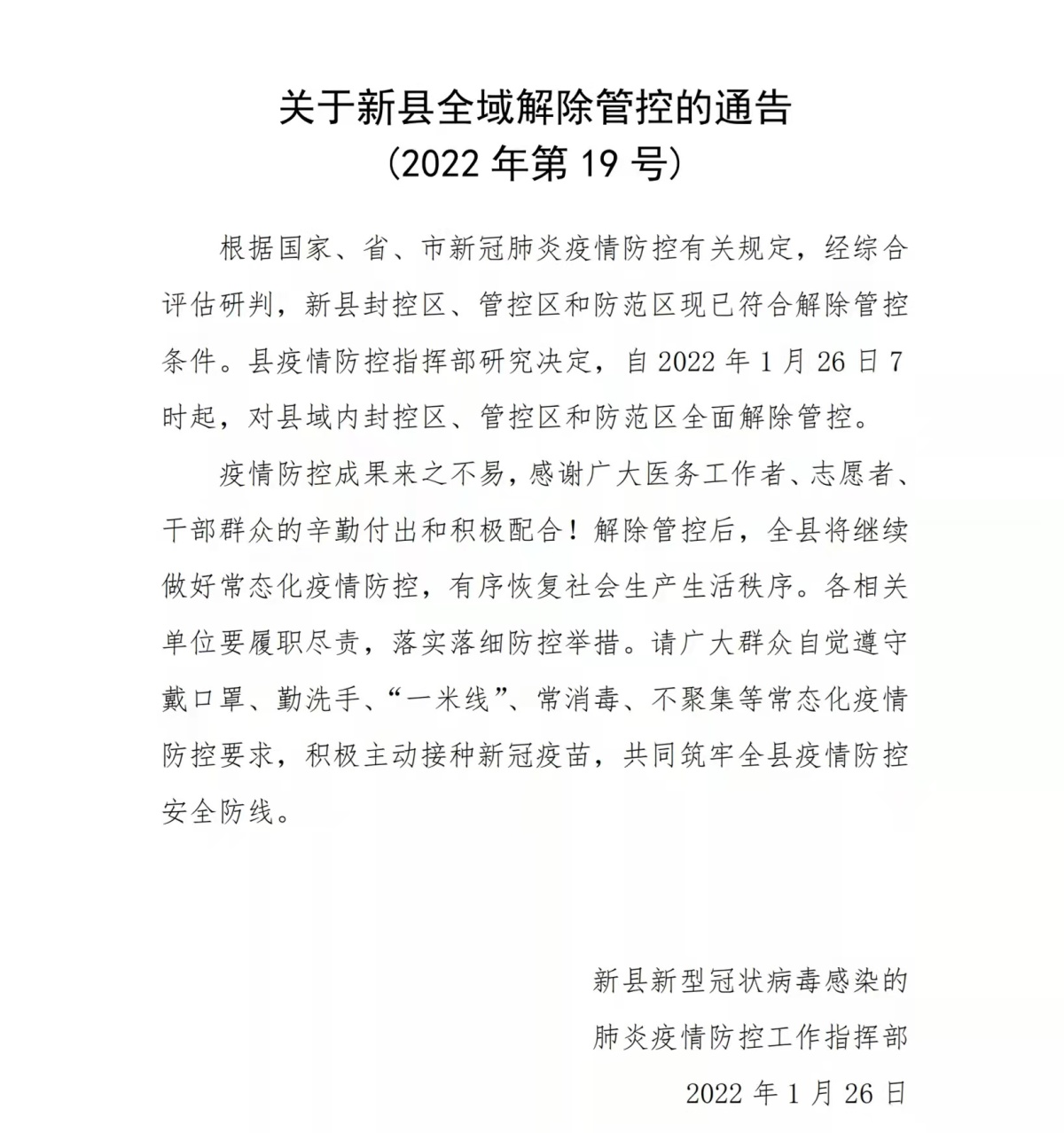

洛陽全市景區(qū)、KTV等文旅場所明起有序恢復(fù)開放

頭條 22-01-26

-

商丘今起全市恢復(fù)正常生產(chǎn)生活秩序 公共場所有序恢復(fù)開放

頭條 22-01-26

-

河南省首家RCEP經(jīng)核準(zhǔn)出口商誕生

頭條 22-01-26

-

鄭州發(fā)布34號通告:全市恢復(fù)堂食、取消離鄭查驗(yàn)

頭條 22-01-26

-

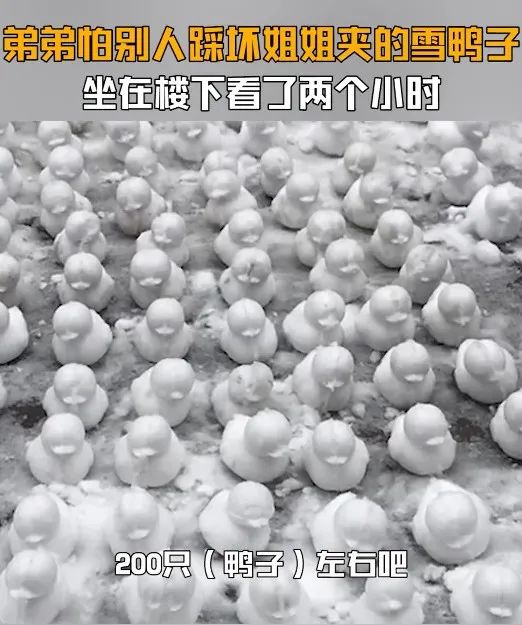

弟弟為看守姐姐的雪鴨子坐樓下2小時(shí)!網(wǎng)友:別人家的弟弟我弟一腳一個(gè)

頭條 22-01-25

-

浙江杭州夫妻醉酒老公床上酣睡妻子倒掛窗外 提醒:理性飲酒安全第一

頭條 22-01-21

-

絕望! 女子隔離14天通過監(jiān)控看狗子把家拆完 網(wǎng)友:感到“崩潰”

頭條 22-01-20

-

遼寧沈陽男子冬天醉臥路邊凍掉4根手指!網(wǎng)友:多虧被人發(fā)現(xiàn)

頭條 22-01-18

-

重慶一孕婦剪毀婚慶店內(nèi)32件婚紗禮服當(dāng)事人發(fā)文

頭條 22-01-17

-

中國空間站與國際空間站一張對比圖火了 網(wǎng)友直呼:畫面引起舒適

頭條 22-01-13

-

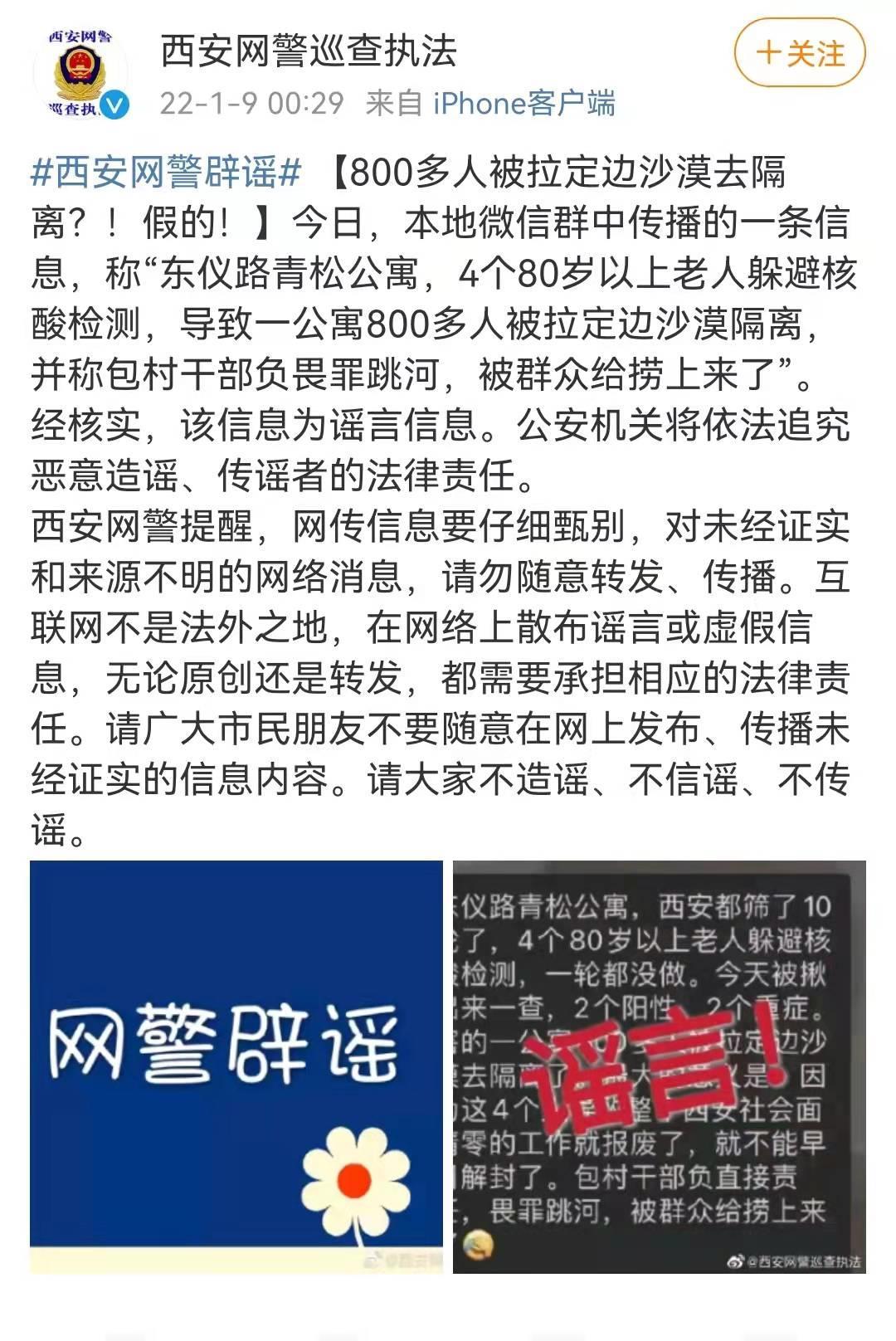

辟謠!800多人被拉定邊沙漠去隔離?西安網(wǎng)警:假的!

頭條 22-01-11

-

生日蛋糕上插滿課本男孩崩潰大哭 媽媽:想提醒他好好復(fù)習(xí)

頭條 22-01-11

-

男子地鐵摸女性屁股被扇3分鐘耳光?警方通報(bào)

頭條 22-01-06

-

長得挺特別!菠蘿味草莓一斤150元 網(wǎng)友:直接買個(gè)菠蘿吃不好嗎

頭條 22-01-05

-

“秦始皇”做核酸珍貴畫面流出?逗樂網(wǎng)友!調(diào)侃:“秦始皇也要核酸了!”

頭條 21-12-31

-

985大學(xué)碩士媽媽吐槽兒子是學(xué)渣:他爸氣得2次心梗!以后只希望孩子健康成長

頭條 21-12-31

-

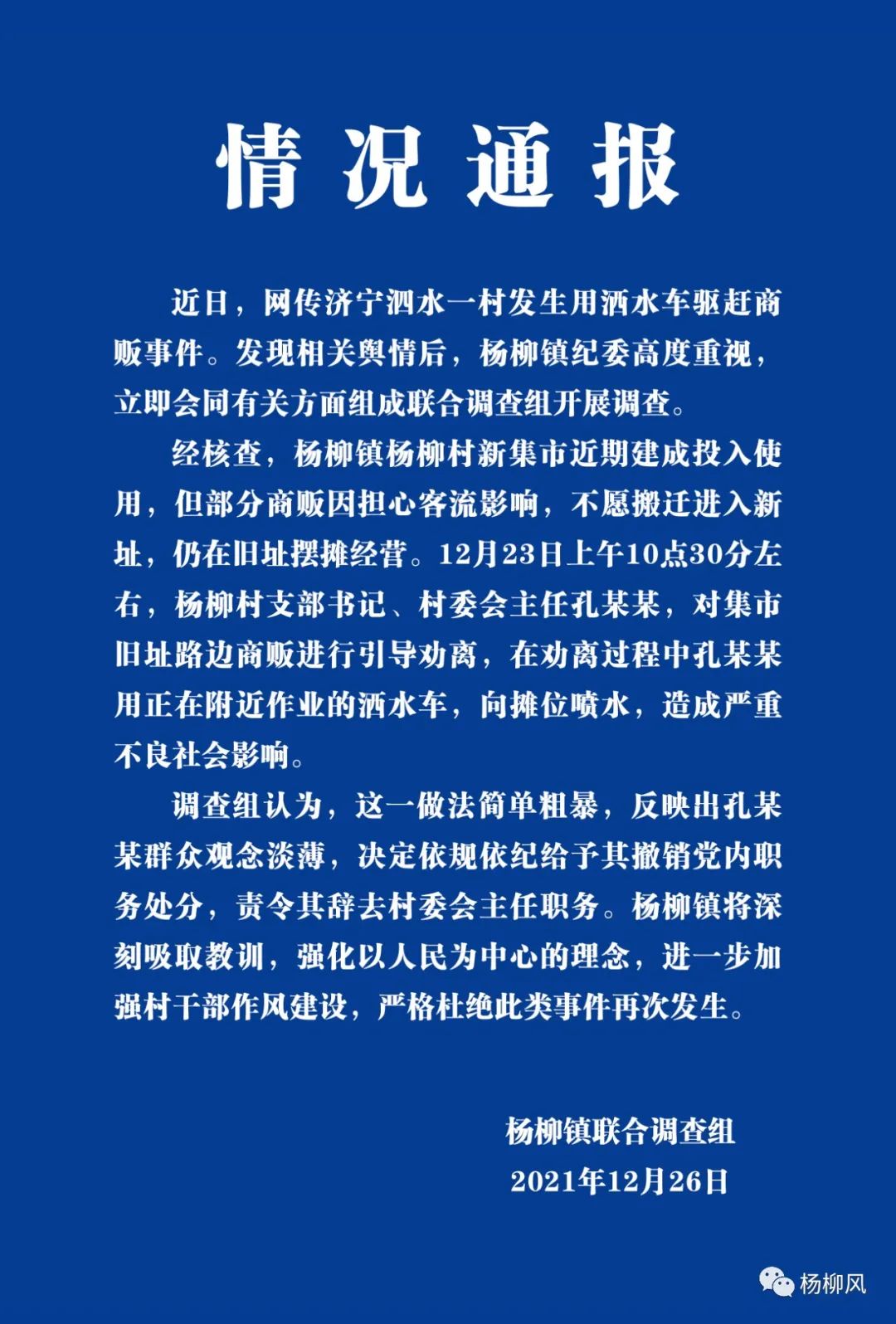

村主任用灑水車向攤位噴水?官方回應(yīng):責(zé)令其辭去村委會主任職務(wù)

頭條 21-12-27

-

“外教辱罵防疫人員”,西安警方回應(yīng):已成立工作專班進(jìn)行調(diào)查

頭條 21-12-27

-

破防了!91歲奶奶和8歲貓咪的對話讓人淚崩 網(wǎng)友:祝愿老人健康長壽

頭條 21-12-23

-

5歲女童配合消防員教科書式自救 網(wǎng)友點(diǎn)贊:很勇敢!

頭條 21-12-23

-

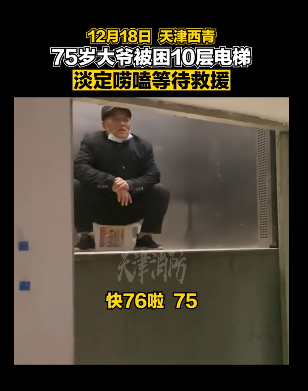

大爺被困電梯淡定嘮嗑等救援 網(wǎng)友:為大爺?shù)睦潇o沉著點(diǎn)贊!

頭條 21-12-22

-

男子4萬元存款18年后卻被銀行告知存款已被支取僅剩10塊錢 法院:銀行賠!

頭條 21-12-20

-

深圳一男子加油站拔油槍點(diǎn)燃后逃跑 警方已介入調(diào)查縱火人員已鎖定

頭條 21-12-17

-

這位感動千萬抖音網(wǎng)友的河南“留蝦女孩” 入選央視年度短片《2021看見笑容》

頭條 21-12-17

-

淚目!95歲媽媽病床前親吻74歲生病的女兒 網(wǎng)友:孩子不管多大都是媽媽的寶貝

頭條 21-12-15

-

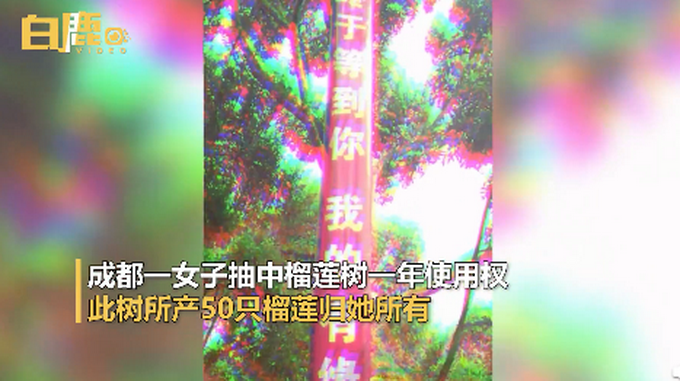

川妹子抽中50顆榴蓮直呼吃不完!網(wǎng)友:可以共享你的負(fù)擔(dān)嗎?

頭條 21-12-15

-

河南省政府發(fā)布2022年元旦放假通知

頭條 21-12-15

-

濮陽市聚碳新材料產(chǎn)業(yè)聯(lián)盟成立

頭條 21-12-15

-

預(yù)計(jì)明年超50家企業(yè)回歸,瑞銀稱中概股H股上市將繼續(xù)升溫

頭條 21-12-15

-

新鄉(xiāng)發(fā)現(xiàn)一境外輸入奧密克戎病例密接者,活動軌跡公布

頭條 21-12-15

-

河南:中藥配方顆粒不得在醫(yī)療機(jī)構(gòu)以外銷售

頭條 21-12-15

-

中原環(huán)保完成發(fā)行5億元超短融,利率2.95%

頭條 21-12-15

-

南陽市政府將與中車四方所在新能源裝備等領(lǐng)域開展深入合作

頭條 21-12-15

-

鄭州出臺新措施:公租房可“掌上”繳租秒辦理

頭條 21-12-15

-

國家統(tǒng)計(jì)局:11月社會消費(fèi)品零售總額增長3.9%

頭條 21-12-15

-

中國11月規(guī)上工業(yè)增加值同比增長3.8%

頭條 21-12-15

-

1207萬!全年就業(yè)超額完成預(yù)期目標(biāo)

頭條 21-12-15

-

河南凱旺科技公開發(fā)行2396萬股新股,獲6321.47倍申購

頭條 21-12-15

-

事關(guān)貨幣政策、房地產(chǎn)、全面注冊制,一行兩會劃定明年工作重點(diǎn)

頭條 21-12-15

-

隔夜歐美·12月15日

頭條 21-12-15

- 楊德龍:逢低配置優(yōu)質(zhì)龍頭股 布局春節(jié)后行2022-01-26

- 哈啰出行在換電業(yè)務(wù)上持續(xù)加碼,已申請能源2022-01-26

- 汽車抵押貸款有風(fēng)險(xiǎn)嗎?需要收取什么費(fèi)用2022-01-26

- 保單貸款多久能到賬?到賬時(shí)間說明2022-01-26

- 公積金和社保不是一個(gè)單位交可以貸款買房嗎2022-01-26

- 同比大漲42.5%,上汽榮威12月銷量超3.5萬輛2022-01-26

- 火車動車高鐵有什么區(qū)別2022-01-26

- 除夕還有公交車嗎?具體看各地公交運(yùn)行時(shí)間2022-01-26

- 勵普教育:2021年注冊安全工程師紙質(zhì)證書已2022-01-26

- 勵普教育:2021年注冊安全工程師紙質(zhì)證書已2022-01-26

- 北京發(fā)布會:北京防控工作處在緊要吃勁關(guān)頭2022-01-26

- 北京對涉疫訴求要及時(shí)回應(yīng)接訴即辦2022-01-26

- 文旅部提醒:春節(jié)假期不前往中高風(fēng)險(xiǎn)地區(qū)旅2022-01-26

- 河南交警曝光100臺非緊急情況下占用高速公2022-01-26

- 北京新增6例確診2例無癥狀感染者2022-01-26

- 進(jìn)返京人員抵京后72小時(shí)內(nèi)需測一次核酸2022-01-26

- 河南:符合條件的企業(yè)家可直接申報(bào)高級職稱2022-01-26

- 再次提醒!進(jìn)返京人員抵京后72小時(shí)內(nèi)需進(jìn)行2022-01-26

- 南北小年為什么差一天?南北方小年吃什么 2022-01-26

- 2022小年朋友圈祝福語簡短一句話最新(100條2022-01-26

- 油價(jià)或迎來今年第三次上調(diào) 92號汽油累計(jì)要2022-01-26

- 在投資學(xué)中“狡兔三窟”是為了什么?螞蟻莊2022-01-26

- 小米12 Ultra曝光 采用小米12 Pro同款LTPO屏2022-01-26

- 曝Redmi新機(jī)屏幕升級為2K已在路上 可能是R2022-01-26

- realme Book增強(qiáng)版評測 可以玩單機(jī)大作的輕薄本2022-01-26

- 攀升ZERO-劍客電競主機(jī)評測 甜品級3060Ti2022-01-26

- 華碩11代酷睿迷你機(jī)新品發(fā)布 整機(jī)重量700g2022-01-26

- 酷睿i9聯(lián)手華擎Z690妖板 DDR5內(nèi)存風(fēng)冷沖上8000MHz2022-01-26

- 小米有品首發(fā)長津湖聯(lián)名手表 限量發(fā)行19502022-01-26

- 古人為什么習(xí)慣把路費(fèi)叫做“盤纏”?螞蟻莊2022-01-26

精彩推薦

閱讀排行

- 提醒!河南高速禁止車輛上站名單(26日9時(shí)50分發(fā)布)

- 公示!河南173個(gè)專項(xiàng)債項(xiàng)目通過評審 擬發(fā)行總額256.16億元

- 局部特大暴雪!受冷暖空氣共同影響25日至29日新一輪雨雪來襲

- 河南公路水路發(fā)展“成績單” 有哪些看點(diǎn)?記者為你劃重點(diǎn)

- 河南“十四五”公共衛(wèi)生體系和全民健康規(guī)劃出爐

- 2021年河南省獲批國家自然科學(xué)基金項(xiàng)目經(jīng)費(fèi)首次超過5億元

- 河南省四水同治規(guī)劃發(fā)布 2035年新老水問題將得到系統(tǒng)解決

- 河南蓄滯洪區(qū)運(yùn)用補(bǔ)償資金37.4億元已全部下達(dá)到位

- 河南出臺揚(yáng)塵污染防治評價(jià)標(biāo)準(zhǔn) 2022年3月1日起實(shí)施

- 河南“十四五”開放型經(jīng)濟(jì)新體制和開放強(qiáng)省建設(shè)規(guī)劃公布